師走、してますか?

毎年1回公開しているiDeCo(イデコ)の運用成績。前回は5年目の運用成績をご紹介しました。

ということで、今回は2023年12月時点での運用成績(2018年1月から6年間)をご紹介します。

どんなかな~どんなかな~

2023年12月現在のiDeCo運用成績

では私の6年間のiDeCo運用成績を見てみましょう。

2018年1月から拠出開始し、2023年12月で71ヶ月目に突入しました。私の毎月の掛金は上限額の23,000円(掛金限度額は加入資格によって異なります)。色々手数料を引いた1,618,230円が、6年間で運用した金額となります。

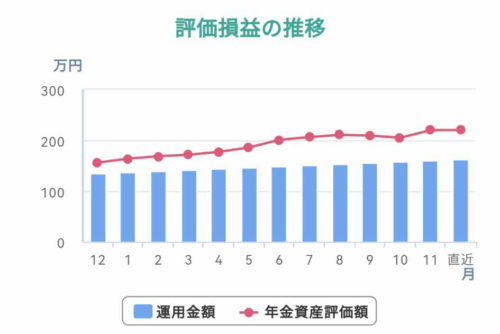

現在の年金資産評価額は2,219,325円、運用金額を引いた評価損益は601,095円のプラスです。昨年は絶不調でしたが、今年はすごい増えてますな。まぁこれも一時のアレだと思って、一喜一憂せず長い目でみていきましょう。

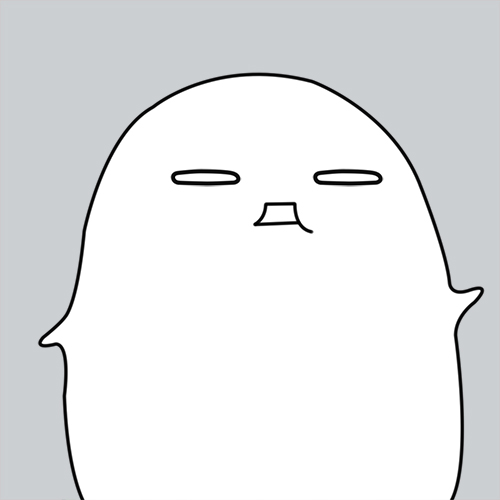

評価損益の推移はこんな。

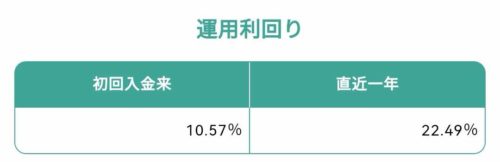

そして運用利回りはこんな感じ。初回入金来の運用利回りは10.57%、直近1年の運用利回りは22.49%となりました。2023年の年始は初回入金来の運用利回りは6.18%、直近1年の運用利回りは▲5.12%だったので、グイグイーンと回復しました。

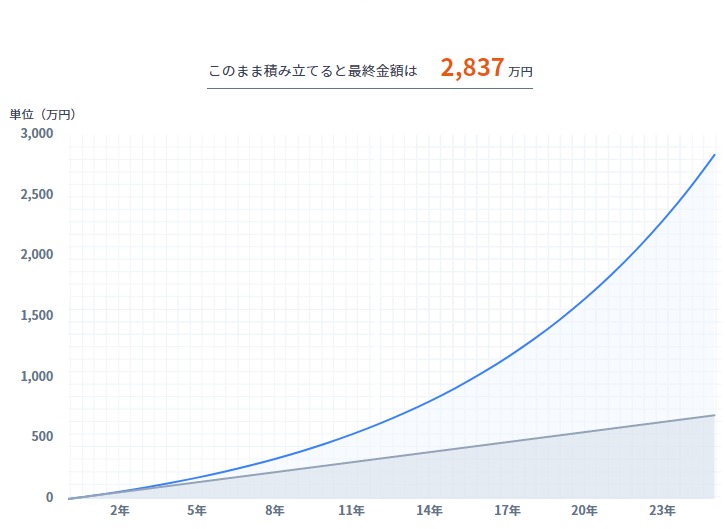

仮に35歳から積立を開始し60歳までの25年間平均10%の利回りで運用すると、元本690万円に対して運用収益が2,147万円プラスされて、合計2,837万円になります。

これからは65歳まで働く人が増えると思うので、35歳から65歳までの30年間平均10%の利回りで運用すると、元本828万円に対して運用収益が3,917万円プラスされて、合計4,745万円になります。

うーん、10%で運用とかいい夢ですね。

6年運用しただけでは「めっちゃ増えた!」感はまだありませんが、それでも普通貯金しているよりは確実にいい。私の場合、普通口座にお金が入っていると、

次どこ行く!?ひゃっほーい!!!

と旅費に湯水のように遣ってしまうから…iDeCoしないとマジで全部遣うから…自分がこわい。

節税効果があるiDeCo、産休育休中はどうなる?

iDeCoで運用するメリットとして、節税効果があります。この辺は3年前の記事にまとめてあるのでそちらをどうぞ。

個人的なことですが、わたしは2023年は2月から産休に入り、現在も育休取得中です。会社員の産休・育休中は給与が支払われないため、iDeCoのメリットの「所得控除の恩恵」は受けられません。(出産手当金や育児休業給付金は給与ではなく、税金がかかっていない)

ただiDeCoは休止している間も口座管理手数料はかかるので、産休育休中もお財布に余裕があればそのまま積み立て続けた方がいいと思います。わたしも産休育休中の投資資金は、産休前にがっつり働いた給与&ボーナスで賄っています。

※ちなみに産休育休中もiDeCoを続ける方で掛金を「給与からの天引き」に設定している場合は、産休育休中に給与天引きが出来なくなってしまうので、産休に入る前に「口座引き落とし」に変更しましょう

口座開設している証券会社はどこ?

私はiDeCo、NISAともにマネックス証券で口座開設しています。周りで良く聞くのはSBI証券と楽天証券。まぁこの辺は好きな証券会社で口座開設すれば良いと思いますが、私は紹介されたのがマネックス証券で、その後証券会社を変更するのが面倒だったので(基本面倒くさがりなので)ずっとマネックス証券で通しています。

マネックス証券では2022年2月25日から毎月上限5万円まで、マネックスカード(クレジットカード)で投資信託を積み立てできるようになったので、それも利用しています。

マネックスポイントがね…1.1%つくんですよ。そして貯まったマネックスポイントで投資信託の買い付けが出来るんですよ。うひゃひゃひゃ!

主に運用している商品

現在iDeCoで主に運用しているのはこの辺り。

今年は出産育児で完全放置だったので、まったく配分変更しておりません。引き続き米国多めかつ「国債いらん株式わっしょーい!」というハイリスクなアセットアロケーションになっております。

eMAXIS Slim 先進国株式インデックス

マイクロソフトやアップル、アマゾンなど名だたる先進国企業の株に投資する商品。米国株式を約7割組み入れている。信託報酬率は0.09889%以内。

One DC 国内株式インデックス

国内の株式を主要投資対象とする商品。ベンチマークをTOPIX(配当込み)とし、それに連動する運用を行う。同分類ファンドの中では信託報酬率0.154%と低い水準。

eMAXIS Slim 米国株式(S&P500)

米国大型株で構成するS&P500指数の値動きに連動する投資成果を目指す。中長期で経済成長が期待できる米国の主要産業約500社に投資できる。信託報酬率は0.09372%以内。

eMAXIS Slim 新興国株式インデックス

このファンドに投資している理由は、単純に旅行が好きで、かつ旅先は先進国以外に行くことが多いから。それだけ!インデックスの構成比率は中国・台湾・インド・韓国が大きいけど、ここ数年で訪れたサウジ・南ア・インドネシア・UAE・カタールも入ってるから親近感ある~!(適当)信託報酬率も0.1518%以内なので悪くない。

※だったら「全世界株式(オール・カントリー)」にすればいいじゃん、というのは言わないで!

長期運用するにはなるべく信託報酬率は低めのものが良いのですが、今さっき見たらけっこう信託報酬率が高いファンドが1つあったので(なんでこれに掛けてたんだろう)、そのうち見直します。

ちなみにNISAは…

実はNISAもやってるよ

コロナ禍にあまり旅行に行けなかった分、「ただ貯めておくのも勿体ないな」と一般NISAの投資枠に全力投球したらこんな感じになりました(黄色が投資信託、赤が国内株式)。お金の遣い方が分かりやすい人間です。

ちなみに2024年から新制度になるNISA。皆さん、もう勉強済み&口座開設済みですか?

現行は年間投資上限額が120万かつ非課税保有期間が5年間の「一般NISA」と、年間投資上限額が40万円で非課税保有期間が20年間の「つみたてNISA」があり、ここの併用はできませんでしたが。

2024年からの新NISA制度では、一般NISAは「成長投資枠」、つみたてNISAは「つみたて投資枠」と名称を変え、併用できるようになります。ざっくり言うと非課税投資枠がめっちゃ増えます(1,800万)。さらに新NISAは上記の非課税投資枠が増える以外に、NISA制度の恒久化や非課税投資期間の無期限化といった神改正がされた制度。使わないなんてもったいない。

もう一般NISAから新NISAに切り替わるから、そろそろ勉強しないと!

ということで、11月に易しそうな本を読んで、新NISAの基本中の基本を押さえました。とても読みやすく分かりやすい本で、NISA口座を作るのにおすすめの証券会社や、買うならこの商品(ファンド)!というのも書いてあります。NISAを始めたいけど良く分からない!という方はぜひ読んでみて。

新NISAは神改正された制度ですが、残念なのが現行NISAからのロールオーバーが出来ないこととジュニアNISAがなくなるという点。現行の一般NISAは5年の非課税期間終了後に手続きすれば、再度5年間非課税で運用出来ていました(これがロールオーバー)。

それが新NISAが始まるに伴い現行NISAから新NISAへのロールオーバーは出来なくなったので、2017年に購入した分は売却するか、特定口座に移して運用するかの選択に迫られました。

まぁ、売却したよね。

利益出てたし。育休中で収入がない分、2024年からの新NISA資金を確保したかったし(現金化)。なんなら2018年以降に購入した分も、利益が出ているうちに売却して早々に新NISAで運用でもいいかなぁと思ってきました。どうしようかな~どうしようかな~。

おわりに

坊が生まれたので、今後は坊の養育費や坊の分の旅費も必要になってくるわけです。それでも変わらず「地球上の全ての国に行く」という楽しみを持って人生を過ごす為にも!

(坊にはしばらくお付き合いいただきます)

お金にも働いてもらって、引き続き資産形成していきたいと思います。

コメント